邮政银行,即中国邮政储蓄银行,作为一家拥有近4万个物理网点、服务个人客户超过6.6亿的大型国有商业银行,其信息系统是其业务运营、客户服务和风险管理的核心和基石,这套系统复杂、庞大且至关重要。

下面我将从系统架构、核心系统、关键业务系统、技术特点、挑战与未来方向等多个维度进行详细阐述。

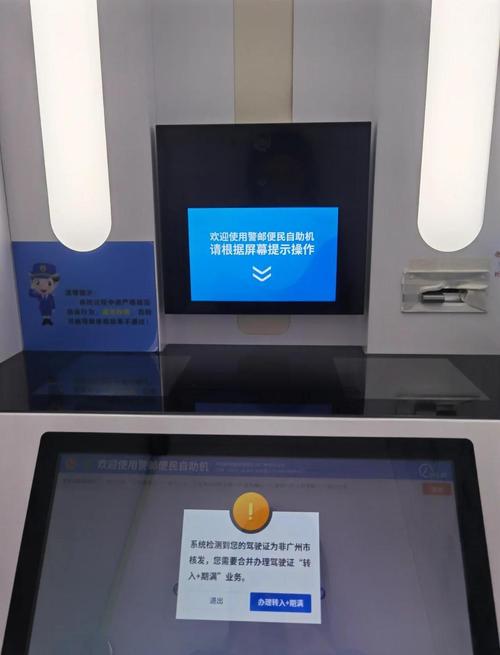

(图片来源网络,侵删)

总体架构:从集中式到分布式

邮政银行的信息系统架构经历了从集中式向分布式的演进,这是一个大型金融机构IT架构现代化的典型路径。

-

历史与现状:集中式架构为主

- 在早期和很长一段时间内,邮储银行的核心系统采用大型机或小型机构建的集中式架构,所有核心交易(如存取款、转账、开户)都集中在总部的几个核心数据中心处理。

- 优点:数据一致性高、管理维护相对简单、安全性强。

- 缺点:扩展性差(纵向扩展,成本高)、灵活性不足、难以应对快速变化的互联网业务需求,一旦核心系统出现问题,影响范围是全国性的。

-

当前演进:分布式架构转型

- 为了应对金融科技挑战、支持线上业务爆发式增长,邮储银行近年来大力推进分布式架构转型。

- 核心思想:将庞大的单体应用拆分成多个独立、可独立部署和扩展的微服务,这些服务部署在大量的通用服务器(x86)组成的集群上。

- 技术栈:广泛采用云计算、容器化、微服务、DevOps等现代技术。

- 优势:

- 高可用与弹性:某个服务或服务器宕机,不影响整体系统;可根据业务负载动态增减资源。

- 敏捷开发:不同团队可以并行开发、测试和部署各自的微服务,大大缩短了产品上线周期。

- 技术异构性:可以为不同的业务选择最合适的技术栈,而不是被单一技术平台束缚。

架构演进的核心驱动力:业务发展(尤其是手机银行、线上信贷)、客户体验要求、金融科技竞争以及成本效益考量。

(图片来源网络,侵删)

核心业务系统

邮储银行的信息系统可以看作一个“生态”,由多个关键系统协同工作。

核心银行系统

这是整个信息系统的“心脏”,负责处理所有最基础、最核心的金融交易。

- 功能:客户信息管理、账户管理、存款、贷款、转账、清算、计息等。

- 演进:邮储银行的核心系统正在经历从传统集中式大型机系统向分布式核心系统的迁移,其“新一代核心银行系统”就是基于分布式架构建设的,旨在支撑未来10-15年的业务发展。

电子银行系统

这是银行服务客户的“主战场”,也是业务创新的前沿。

- 手机银行:功能最全面、用户量最大的线上渠道,集成了转账、理财、贷款、生活缴费、投资等几乎所有功能,其后台系统需要支持高并发、快速响应和个性化推荐。

- 网上银行:传统的线上渠道,功能偏向于对公业务和复杂交易。

- 微信银行/小程序:嵌入在微信生态中的轻量级服务,用于便捷获客和场景化服务。

- 开放银行平台:通过API接口,将银行能力(如支付、身份验证)输出到第三方场景(如电商、政务、医疗),构建金融生态。

信贷管理系统

这是银行利润的核心来源之一,系统复杂度极高。

(图片来源网络,侵删)

- 个人信贷:如“小微易贷”、“极速贷”等线上化、自动化审批产品,系统整合了内外部数据(征信、税务、工商、行为数据),利用大数据风控模型实现秒级审批。

- 公司信贷:流程更为复杂,涉及客户评级、授信审批、合同管理、放款、贷后管理等环节,系统需要支持流程化、标准化的管理。

支付清算系统

这是银行的“血管”,负责资金的流转和结算。

- 大额支付系统:处理跨行、大额、实时的资金转账。

- 小额批量支付系统:处理大量、小额、非实时的支付业务,如工资发放、水电费扣款。

- 网上支付跨行清算系统:处理网上银行的跨行支付。

- 内部清算系统:处理银行内部各网点、各账户之间的资金往来。

风险管理与合规系统

这是银行的“免疫系统”,确保银行稳健运营。

- 反洗钱系统:监测和分析交易流水,识别可疑交易并上报。

- 信用风险管理系统:对贷款进行风险分类、计提拨备、监控资产质量。

- 操作风险与市场风险管理系统:识别和量化各类风险。

- 数据治理平台:确保全行数据的准确性、一致性和安全性,满足监管报送要求。

数据平台与智能分析系统

这是银行的“大脑”,将数据转化为洞察和价值。

- 数据仓库/数据湖:集中存储全行的结构化和非结构化数据,是数据分析的基础。

- 客户画像系统:整合客户基本信息、交易行为、资产情况等,构建360度客户视图,用于精准营销和风险控制。

- 商业智能:通过报表和可视化工具,为管理层提供经营决策支持。

- AI应用:在智能客服(语音机器人)、智能投顾、智能风控模型、运营自动化等领域广泛应用人工智能技术。

技术特点与趋势

- 全面拥抱云原生:不仅是使用云服务器,更是采用容器化和微服务架构,实现应用的弹性伸缩和快速迭代,邮储银行已经建成了自己的私有云平台。

- 数据驱动:将数据视为核心资产,通过构建强大的数据中台,打通数据孤岛,赋能业务创新和精细化管理。

- 智能化与AI深度融合:AI不再是试点项目,而是深度融入到信贷审批、风险控制、客户服务、运营效率等各个环节。

- 分布式与集中式并存:在很长一段时间内,邮储银行将处于“双模IT”状态,核心的、交易型的核心系统正在分布式化,而一些历史遗留的、稳定但对性能要求不高的系统可能仍会保留在集中式平台上。

- 开放化与生态化:通过开放银行API,将金融服务嵌入到社会生活的方方面面,从“金融产品提供商”向“综合金融服务生态构建者”转变。

面临的挑战

- 历史包袱重:拥有庞大的、运行多年的传统IT系统,进行分布式改造的难度和成本极高,风险巨大。

- 安全与合规:系统越开放、越分布式,攻击面就越大,面临的网络安全和数据安全挑战也越严峻,必须满足日益严格的金融监管要求。

- 技术人才短缺:既懂金融业务又精通云计算、大数据、AI等新技术的复合型人才非常稀缺。

- 业务连续性要求高:作为国有大行,任何系统故障都可能造成巨大的社会影响和经济损失,在系统升级改造过程中,如何保证业务不中断、体验不受影响,是一个巨大的挑战。

- 海量客户的服务压力:服务超过6亿个人客户,意味着系统需要具备极强的并发处理能力和稳定性,尤其是在“双十一”等高峰期。

邮政银行的信息系统是一个庞大、复杂且仍在快速演进的有机体,它正处在从传统金融IT向现代数字化金融科技转型的关键时期,其核心战略是“分布式架构 + 数据驱动 + 智能化 + 生态化”。

这套系统的成功转型,不仅决定了邮储银行自身的市场竞争力,也深刻影响着数亿中国金融消费者的日常生活体验,是中国金融业数字化转型的缩影和重要代表。